Akár 1,5 millió forint kártérítést is visszakövetelhet a biztosító azoktól az ügyfelektől, akik a téli időszakban nyári vagy végtelenül lestrapált téli gumival közlekednek és amiatt okoznak balesetet. Annak ellenére, hogy Magyarországon a téli gumi használata nem kötelező, a biztosítók a kártérítési kötelezettség megítélésekor figyelembe veszik a jármű műszaki állapotát, beleértve gumiabroncsok megfelelőségét is – figyelmeztet a CLB biztosítási alkusz.

Télen jellemzően sok az utakon a megcsúszásból eredő közlekedési baleset, s ilyenkor az okozott anyagi kárt a kötelező gépjármű felelősségbiztosítás (KGFB) terhére kifizeti a biztosító. Más kérdés azonban, hogy a szakértők alaposan megvizsgálják a körülményeket, egyebek között a balesetet okozó jármű műszaki állapotát, beleértve a gumiabroncsok megfelelőségét is – figyelmeztet Németh Péter. A CLB biztosítási alkusz kommunikációs igazgatója hozzátette, amennyiben bebizonyosodik, hogy a baleset nem megfelelő gumiabroncsok használata miatt következett be, a biztosító a kifizetett kártérítés összeget, akár másfél millió forintig is.

Más a helyzet a Cascóval, annak feltételei biztosítónként eltérhetnek. Némelyek előírják az évszaknak megfelelő gumiabroncsok használatát, s ha a szerződésben szerepel ilyen kitétel, és a havas, csúszós úton bekövetkezett baleset idején nem volt felszerelve téli gumi, a biztosító a Casco megléte ellenére is megtagadhatja a kártérítést – magyarázza Németh. Akkor is ez lehet a vége egy szerencsétlen balesetnek, ha a károkozó téli gumival felszerelt járművel közlekedett, ám az abroncs állapota nem felelt meg az előírásnak. A gumiabroncsok megfelelő állapota alapkövetelmény függetlenül attól, hogy tél vagy nyár van – szögezi le a szakérő. A jogszabályok előírják a gumikon futó minimális profilmélységet; ha az abroncsok kopottak vagy sérültek, és ez hozzájárul a balesethez, a biztosító ez esetben is megtagadhatja a kártérítést, vagy visszakövetelheti azt a károkozótól.

A CLB szakértője figyelmeztet: a téli szezon előtt érdemes ellenőrizni a biztosítási szerződések feltételeit, különös tekintettel az abroncsokra vonatkozó előírásokra. Az évszaknak megfelelő és jó állapotú gumiabroncsok használata nemcsak a biztonságot növeli, hanem a pénztárcát is védi azzal, ha okozott kárt nem kell zsebből fizetni.

Biztosítás fajta:

- Kötelező biztosítás

Mi történt? Ötmilliós bírság az Union Biztosítónak

A jövő évi kgfb tarifák közzétételekor az Union 20 ezer forint önrész vállalásával 20 százalék, míg 50 ezer forint önrész vállalásával 30 százalék kedvezményt adott a jövő évi díjból.

A PSZÁF vizsgálata megállapította, hogy az önrészes konstrukció valójában jogellenes, annak ellenére, hogy kifejezetten egy jogszabály sem tiltja.

A biztosítási törvény feljogosítja a PSZÁF-ot arra, ha egy biztosítás sérti a biztosítottak érdekeit, akkor annak a terjesztését felfüggesztheti. Az év végéig hatályos, 2004-ben hozott kgfb kormányrendelet szerint teljes körű fedezetet kell nyújtania a biztosítási díjnak. Az önrészes konstrukció pedig nem felel meg ennek a követelménynek.

Az Union Biztosítónak haladéktalanul ki kell vennie a díjképző tényezők közül az önrészt, továbbá ezt a tényt közzé kell tennie a tarifákat megjelentető két lapban, a Népszavában és a Magyar Hírlapban is.

A jogsértés miatt 5 millió forint bírságot szabott ki a felügyelet.

Az Union Biztosító az első három negyedévben 23,7 milliárd forint díjbevételt ért el, ezzel a piacból 4 százalékkal részesedik.

Forrás: Vg.hu

Erősödő alkuszcégek

Ma már jobban bíznak az emberek az alkusz cégekben, mint némelyik biztosító egyedi ajánlatában, de maguk a biztosítók is egyre komolyabban veszik az alkuszokkal való együttműködést – derült az idei kötelezőbiztosítás-váltás kampány során. Az alkuszok ugyanis nem csak rendszerbe szedve mutatják be ügyfeleiknek a biztosítók ajánlatait, hanem sorba is rendezik azokat ár, vagy éppen a szolgáltatások színvonala alapján – mondta

Magyarország piacvezető alkuszának szakértője szerint az emberek nehezen igazodnak el a különféle biztosítók ajánlatai között, ezért egyre többen kérik alkusz cégek segítségét. Ezek ugyanis –magyarázza az igazgató – különféle szempontok alapján sorba rendezik az ajánlatokat, s valamennyi kedvezmény figyelembe vételével mutatják be az ajánlatokat, a legolcsóbbtól a legdrágábbig. Mivel az ügyfelek egyre jobban kedvelik ezt a kényelmes és biztonságos megoldást, a biztosítók is egyre komolyabban veszik a „közvetítőket”. Hogy ki ne maradjanak az alkuszok ajánlataiból, a legtöbb nagy biztosítónál már külön alkuszi igazgatóságot hoztak létre.

Akár egymillióan is válthatnak kötelezőt

Több mint kétszer annyi autós váltott biztosítót az idei kgfb kampány első három napján, mint tavaly, a rendkívüli érdeklődésnek köszönhetően idén minden bizonnyal megdől majd a tavalyi 700 ezres váltási rekord, és akár egymillióan is válthatnak biztosítót, az ügyfelek megtakarítása pedig 15 milliárd forint is lehet - közölte a biztositas.hu internetes alkusz. Megtették hatásukat az autósokra a jelentősen csökkenő kötelező gépjármű felelősségbiztosítási (kgfb) díjak.

A 16 ezer forintot meghaladó átlagos megtakarítási lehetőség a kampány első napjaiban kétszer több autóst mozgatott meg, mint az előző évben.

Az internetes portálokon szerdáig mintegy hétszázezer díjszámítást végeztek az autósok és átlag 25 ezer forinton kötöttek új kötelező biztosítást.

Várhatóan megdől a tavalyi 700 ezres váltási rekord is. A biztosítas.hu elemzése szerint az idén biztosítót váltók száma 800 ezer és 1 millió között alakulhat.

Az autósok váltási hajlandóságát a kedvező díjak mellett az is növeli, hogy az idén nincs olyan biztosító a kampányban, amellyel kapcsolatban aggály léphetne fel. A Pénzügyi Szervezetek Állami Felügyelete szigorának köszönhetően az idén versengő társaságok egytől-egyig szilárd háttérrel rendelkeznek. A meghirdetett tarifákat tekintve pedig legtöbbször a legnagyobb társaságok kínálják a legjobb díjakat.

Forrás: Hírextra.hu

Kereskedőknél is lehet váltani

Idén már a gépjármű kereskedők is aktívan kiveszik részüket a kötelező biztosítási kampányból. Az elmúlt években egyre nőtt, s idén rekordot döntött azoknak az autó-, vagy motorkereskedőknek a száma, akik „egybiztosítós” kapcsolatukat alkuszcégekre cserélték annak érdekében – is -, hogy a novemberi kampányban minden biztosító ajánlatát fel tudják kínálni ügyfeleiknek.

Örülünk neki, hogy már a gépjármű kereskedők is részesei a folyamatnak – mondta

Nők a biztosítási világhálón

Egyre több a nő azok között, akik Interneten váltanak kötelező gépjármű biztosító céget – derül ki néhány felmérésből és a vezető alkuszcégek, így a CLB Független Biztosítási Alkusz Kft. adataiból is. - Ez azonban nem teljesen véletlenül alakult így, a nőket ugyanis már jó ideje kiemelt célcsoportként kezeljük – mondta el

A hölgyek minden apróságra kiterjedő figyelemmel képesek kiválasztani a számukra legkedvezőbb biztosítási ajánlatokat. A nők szeretik a gyors és praktikus, de mégis biztonságos megoldásokat, ezért többnyire az alkusz cégek szolgáltatásait veszik igénybe, náluk ugyanis minden biztosító ajánlatát megtalálják.

A biztositástipp.hu oldalon játékos gyerek kifestőkkel és ingyenes állatkerti belépőkkel is kedveskednek az oda látogató és online biztosítást kötő ügyfeleknek.

Tovább szűkül az olló a casco- és a köteleződíjak között

Egyre több az olcsóbb, testre szabott szolgáltatást nyújtó casco biztosítás

Az egyik legtöbb casco-szerződést közvetítő alkuszcég, a CLB adatai szerint idén is folytatódik, bár lassul a casco-átlagdíjak csökkenése: a társaság által üzemeltetett biztositastipp.hu adatbázisa szerint tavalyi értékhez képest átlagosan további négy százalékkal kevesebbért kötnek biztosítást az autósok. Mivel a kötelező biztosítások évközi díjai évről évre lassú emelkedést mutatnak, a három évvel ezelőtti háromszoros átlagos díjkülönbség mára alig kétszeresére apadt. A biztosítók a casco-kötéseket egyre újabb termékekkel próbálják ösztönözni.

Folytatódik a casco-díjak csökkenése

Noha az előző években tapasztalható, rendre évi 10 százalék körüli csökkenés nem ismétlődött meg, a casco-átlagdíj 2009 tavaszán átlagosan közel négy százalékot esett a tavalyi év hasonló időszakához képest.

Az adott évek első öt hónapjának adatai

(KGFB: évközi díjak)

Forrás: biztositastipp.hu

'Az átlagos casco-díjak csökkenése annak ellenére következett be, hogy a gyengülő forint miatt jelentősen emelkedtek az alkatrészárak. – ad elemzést Bravik Attila, a CLB helyettes ügyvezető igazgatója. – Az internetes alkuszok azonban kalkulátoraik révén már évek óta egyre erősebb árversenyt gerjesztenek, és további árcsökkentésre, különféle kedvezmények nyújtására ösztönzi a piaci szereplőket az újautó-eladások drasztikus visszaesése is. Jellemző adat, hogy míg a tavalyi év elején a casco-szerződések csaknem háromnegyedét (72 százalékát) finanszírozott autókra kötöttük, ez az arány az idén 46 százalékra esett vissza.'

Testre szabott szolgáltatások - olcsóbban

A biztosítók az egyszerű árcsökkentés mellett ugyanakkor egyre többféle, különféle igényekre szabott cascoval is próbálják megnyerni az autósokat. Ha például valakinek nincs már szüksége a márkagaranciával rendelkező gépjárműre kitalált teljes körű casco valamennyi szolgáltatására, eredeti díját akár a töredékére is csökkentheti. A díjak közeledése és a casco termékek testre szabása akár oda is elvezethet a jövőben, hogy elmosódhatnak a határok, és egyetlen gépjármű-biztosítási terméket kínálhatnak a biztosítók. Ez tartalmazza majd a kötelező felelősségbiztosítást, valamint azokat a kiegészítő casco elemeket, amelyeket az ügyfél a maga számára fontosnak tart.

Tekintsük át, melyek a legelterjedtebb, ma elérhető konstrukciók. Azt is bemutatjuk, hogy a biztosítók ezek esetében átlagosan mekkora kedvezményt adnak a klasszikus, teljes körű casco biztosításaikhoz képest:

- Töréscasco (16%-kal olcsóbb) – Ez a kizárólag törés- elemi- és üvegkár kockázatokra kidolgozott termék azoknak szól, akik autójuk biztonsági rendszere, használatának körülményei vagy márkája miatt nem félnek autójuk eltulajdonításától.

- Teljes körű casco használt autókra (25%-kal olcsóbb) – Ennek a speciális kártérítési rendszerű, töréskár esetén akár azonnali készpénztérítést nyújtó casconak a lényege, hogy – miközben lopás- és totálkár esetén szintén forgalmi értéken térít –, töréskárnál a kártérítés elegendő arra, hogy pl. utángyártott alkatrészek beépítésével jellemzően a márkafüggetlen szervizekben, de akár egyes márkaszervizekben is jó minőségben megjavítják a gépjárművet. Az ügyfél pedig általában maga dönthet, hol javíttatja meg autóját, hiszen általában a márkagarancia megtartása néhány éven túl már nem szempont.

- Totálkár biztosítás (40%-kal olcsóbb) – Teljes megsemmisülés, műszaki vagy gazdasági totálkár, illetve lopás esetén fizeti a teljeskörű casco esetén is járó összeget.

- Lopás casco (80%-kal olcsóbb) – Aki vezetési tudásában teljesen megbízik, a lopás- részlopás és rongálási károktól viszont tart, a teljes körű casco töredékéért fedezheti le az ilyen jellegű károkat. Mindezt az teszi lehetővé, hogy tíz év alatt harmadára, mintegy 7 ezerre csökkent az egy év alatt ellopott autók száma, és a felderítési mutatók is sokat javultak. De kizárni ezt a kárt továbbra sem lehet, ilyen áron pedig bárkinek megérheti védelmet szerezni gépkocsijára.

"Sokszor azonban nem érdemes spórolni, célszerű a magasabb díjat is kifizetni. – hívja fel a figyelmet Bravik Attila. – A klasszikus, teljes körű casco díja ugyan értelemszerűen a legmagasabb, de a legtöbb szolgáltatást is kínálja. Ez a legalkalmasabb biztosítás ahhoz, hogy a kárbejelentés és a kárrendezés valamint a javíttatás egy helyen, a márkaszervizben, eredeti alkatrészekkel és technológiával történjen. A legtöbb esetben további szolgáltatásokat is kapunk: ilyen a segélyvonal, a szállítási költségek és a bérautó térítése. Emellett több biztosító már aktív kárrendezés lehetőségét is kínálja. Ekkor a nekünk okozott károkat a biztosítónk a károkozó biztosítójával díjmentesen lerendezi, sok utánajárástól és bosszankodástól óvva meg bennünket."

Fizetniük kell a MÁV ÁBE ügyfeleinek

A tulajon és a biztosítón is követelhető az autóval okozott kár megtérítése

A MÁV Általános Biztosító Egyesület (MÁV ÁBE) és a kárt okozó ügyfele együttesen köteles megtéríteni azt a kárt, amelyet az ügyfél egy harmadik személynek okozott – ezt mondja ki egy jogerős bírósági ítélet.

Miután a MÁV ÁBE késlekedett az ügyfelei által okozott károknak a kötelező gépjármű felelősségbiztosítás (kgfb) alapján való kifizetésével, több ügyfél a kárát a saját biztosítójával rendeztette. Ezt főleg a két nagy autós biztosító – az Allianz és a Generali – tette meg akkor, ha az ő ügyfelének okozott kárt MÁV ÁBE-s ügyfél.

Feltétel volt, hogy a kárt szenvedett autósnak a kgfb és a casco biztosítása is ugyanannál a biztosítónál legyen, hiszen az a casco alapján végezte el az előzetes kárrendezést. Miután a saját biztosító – a casco alapján – kifizette az ügyfelét (megjavíttatta az autóját), ő lépett a helyébe a MÁV ÁBE-vel fennálló jogviszonyában, más szóval a saját biztosító követelte a továbbiakban a MÁV ÁBE-től az általa kifizetett kár megtérítését.

Miután a MÁV ÁBE erre nem volt hajlandó – leginkább azért, mert magasnak tartotta a beadott számlákban a rezsióradíjakat – a nagy biztosítók pert indítottak a MÁV ÁBE ellen. Amikor tavaly nyáron a MÁV ÁBE csődbe ment, és elkezdődött a felszámolása, a felperes biztosítók kiterjesztették a keresetüket a károkozó MÁV ÁBE-s ügyfelekre is.

Egy ilyen ügyben született első fokú bírósági ítélet kimondta, hogy a biztosító ügyfele csak akkor tartozik felelősséggel, ha a kár meghaladja a kgfb-rendeletben szereplő összeget, vagyis azt, ameddig a biztosító köteles helytállni. Ez káreseményenként 500 millió forint dologi károknál, és 1,5 milliárd forint személyi sérüléses károknál – írja az MTI egy birtokában lévő jogerős bírósági ítéletre hivatkozva. A szóban forgó ügyben pert indító Generali Biztosító viszont csak 300 ezer forintot fizetett ki a MÁV ÁBE helyett.

A másodfokú bíróság ezzel ellentétes döntést hozott. Eszerint a biztosítótól a kgfb-rendelet alapján, míg az ügyfelétől a Ptk. 345. paragrafusa alapján követelhető a fizetés. Ez utóbbi jogszabályhely a veszélyes üzemi felelősségről szól, és kimondja, hogy aki ilyet – ez esetben autót – üzemeltet, az köteles megtéríteni az azzal okozott kárt. Az ítélet szerint a biztosító egyesület és az ügyfele egyszerű pertársak, így a kárt szenvedett – illetve aki a helyébe lépett – bármelyiküktől kérheti a teljesítést.

Ugyanakkor azt is kimondja az ítélet, hogy a biztosító egyesület és az ügyfele nem egyetemlegesen felelősek. Ez utóbbi azt jelentené, hogy belátása szerint bármelyiküktől behajthatná a követelését az arra jogosult. Ez azonban csak jogi árnyalat, hiszen az ítélet hangsúlyozta: bármelyiküktől kérheti a teljesítést a jogosult.

Az Allianz-nál azt közölték, hogy: „Az Allianz Hungária Biztosító esetében született olyan jogerős bírósági ítélet, amely a károkozó és a felelősségbiztosító egyetemleges felelősségét állapította meg. Ennek értelmében a társaságnak mindkét féllel szemben érvényes jogcíme van kártérítés követelésére.”

Forrás: hvg.hu

Átlagosan 39 ezret fizetünk kötelezőre

A csökkenő személygépjármű értékesítésen belül növekszik a prémium kategóriás és a sportautók részesedése. A kötelező biztosítási piacon a csökkenő átlagdíjak mellett - a kategóriák elmozdulása miatt - nőtt a díjbevétel.

A kötelező gépjármű felelősségbiztosítás (kgfb) átlagdíja 39 ezer forintra csökkent, az ebből származó díjbevétel azonban az utóbbi öt évben 37 milliárd forinttal növekedett, mivel a gépkocsiállományban megnőtt a nagyobb és értékesebb autók aránya - közölte a genertel.hu direkt biztosító.

A kgfb szerződések összesített díjbevétele 97 milliárd forint volt 2003-ban, de a múlt évben már 134,4 milliárdra növekedett. Ugyanez a casco biztosításoknál 88, illetve 98 milliárd forint volt.

A növekedés nem magyarázható a gépjármű állomány szaporodásával, hiszen a 2003. évi csúcsban ugyan 200 ezer új autót értékesítettek, de tavaly ez a szám már 160 ezerre csökkent, a drágábban biztosítható autók aránya azonban emelkedett a teljes állományon belül.

Amíg 2003-ban a kis autók részaránya 56 százalék volt, addig a múlt évben már csak 38 százalékot tett ki. A középkategóriás autók részaránya pedig - ugyan ebben az időszakban 26-ról 40 százalékra emelkedett.

Amíg 2003 és 2004 között a sportautók iránt duplájára nőtt a kereslet, 2005-ben a prémium kategóriás és a négy kerék meghajtású kocsikból adtak el csaknem 150 százalékkal többet. A 2006-os évben az egyterűek jelentették a slágert, egy évre rá pedig a terepjárók mellett ismét a sportautók felé fordult az érdeklődés.

Forrás: Mfor.hu - Menedzsment Fórum

Jelentős árzuhanás kezdődött a motoros biztosítások piacán

Megindult a biztosítók versenye a szelíd motorosokért

Megvalósulni látszik a CLB Független Biztosítási Alkusznak a motoros biztosításokra vonatkozó előrejelzése: a biztosítók körében meginduló verseny hatására ma már a tavaszi díjakhoz képest 30-40 százalékkal olcsóbban köthet cascót az, akinek nem sport- vagy off-road motorkerékpárja van. Az árcsökkenés az autós cascók visszaesése okozta - az idei év első öt hónapjában fele annyi új autó kelt el, mint egy évvel korábban. Ennek hatására ugyanis egyre több biztosító lát fantáziát a százezernél is több, korábban egységesen extrém veszélyességi kategóriába sorolt motorkerékpár biztosításában.

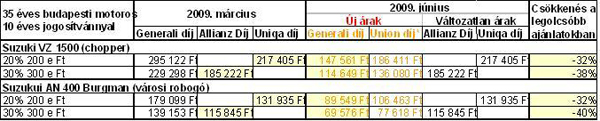

Az árcsökkentés folyamatát a Generali, illetve az erre a szegmensre újonnan belépő Union biztosítók kezdték el, a korábbi árak harmadáért-feléért kínálva egyes kategóriák biztosítását. A csökkentés jelentős mértéke várhatóan a többi versenytársat is hasonló lépésekre készteti majd. Az árcsökkenés alapja a különböző kockázati szinteket képviselő típusok szerinti szegmentálás: különösen a chopper, a nagytestű robogó a túra- és a veterán motorok tulajdonosai számíthatnak kellemes meglepetésre, ha néhány hónap után most ismét casco-ajánlatot keresnek járművükre.

Díjszámítás két kevésbé kockázatos kategóriában:

Németh Péter, a CLB Független Biztosítási Alkusz értékesítési igazgatója szerint egyre több biztosító szakít a téves megközelítéssel, amely a motorosokat általánosan a felelőtlenül száguldozó egyénekkel azonosítja. A motorosok jelentős része ugyanis olyan 30 év feletti személy, akinek egy vagy két autó is van a családjában, lakással, vállalkozással is rendelkezik, a sportos életmódjából következően pedig rendszeresen utazgat. Mindez azt jelentheti, hogy azoknak a biztosítóknak, akik elsők között tudnak nyitni, ez az ügyfélkör további vonzó, és már jól ismert üzleti lehetőségeket is kínálhat.

Németh Péter hozzátette: 'Az együttgondolkodásban szinte minden komolyabb biztosító a partnerünk, és biztosak vagyunk benne, hogy előbb-utóbb mindegyiküknek lesz előnyös ajánlata valamelyik motoros szegmens számára. A folyamat egyértelmű nyertesei pedig a motorosok, akik egyrészt a korábbinál jóval nagyobb számban tudnak majd cascót kötni járműveikre, másrészt a biztosítók látókörébe kerülve egyéb biztosításaik terén is folyamatosan kedvezőbb ajánlatokra, újabb megtakarítási lehetőségekre számíthatnak a jövőben.'

Hogyan lehet 40 százalékkal olcsóbb a casco? - Tippek motorosoknak

Az októberi hidegek beköszöntével várhatóan egyre több motoros helyezi el garázsba, tárolóba vagy ponyva alá járművét. Városi környezetben azonban egyre gyakrabban maradnak üzemben télen is a motorkerékpárok. Egyre többeknek éri meg tehát az idén jelentősen olcsóbbá vált, egy évre szóló cascót megkötni járművükre - írja a CLB Független Biztosítási Alkusz.

Kötelező biztosítást más gépjárművekhez hasonlóan minden motorkerékpárra kötni kell. A jelenlegi szabályozás szerint a januártól decemberig terjedő időszakra, a jövő évtől kezdődően a gépjármű megvásárlásának időpontját követő egyéves időszakra. Ez a biztosítás abban az esetben szüneteltethető, ha a járművet tulajdonosa a téli hónapokra kivonatja a forgalomból. Az ideiglenes kivonáshoz kapcsolódó díjak miatt azonban nem biztos, hogy érdemes ezt a megoldást választani.

A casco – a kötelezőhöz hasonlóan – folyamatos díjfizetéssel köthető. Bevett gyakorlatnak számított korábban, hogy a tavasszal megkötött biztosítást ősztől nem fizették a motorosok, így az automatikusan felmondásra került. Ez a módszer azonban egyáltalán nem célravezető: ha ugyanazon biztosítóhoz szeretnénk a következő évben is menni, akkor az a korábbi szerződésben szereplő díjra is igényt tart. Ilyenkor választhatunk ugyan másik biztosítót is, ám egyrészt a lehetőségek néhány év alatt kimerülnek, másrészt könnyen elképzelhető, hogy az újabb biztosító feltételei korántsem olyan kedvezőek.

Az immár kedvező árszinten megköthető cascóra azért is szükség lehet, mivel egyre többen tartják üzemben a téli hónapokra is járművüket. Németh Péter rámutat: „Biztos vagyok benne, hogy sok motoros társammal együtt budapesti felújítások miatt akadozó forgalomban például – az enyhébb napokon – idén a kétkerekűnket fogjuk előnyben részesíteni a napi közlekedésben.”

A válság segíti a motoros casco piacot

Az autóvásárlások jelentős csökkenését eredményező válságnak is komoly szerepe van abban, hogy egyre több biztosító lát komoly potenciális ügyfelet abban a több mint százezres rétegben, amelyet jó anyagi helyzetben lévő, 30 év feletti, felelősségteljesen közlekedő motorosok alkotnak.

A kibontakozó versenyben ma már a tavaszi díjakhoz képest 30-40 százalékkal olcsóbban köthet cascót az, akinek nem sport- vagy off-road motorkerékpárja van.