A magyarok járnak a legöregebb utókkal külföldre, az átlagosan 12 éves járműparkkal a sereghajtók között vagyunk a nemzetközi utakon. Ha lerobban a kocsi, rémálommá válhat még a legkellemesebbnek ígérkező nyaralás is: százezrekért hozzák haza a mozgásképtelenné vált járműveket. Veterán autókkal különösen nagy a kockázat külföldön.

Külföldre tartó, lerobbant magyar autók tucatjai ragadnak kint az országutakon, vagy különféle depókban. Márpedig, ha hinni lehet a turisztikai statisztikáknak, s az előzetes felméréseknek, az idén a tavalyinál legalább 10-15 százalékkal többet, csaknem 50 millió napot töltenek majd más országokban a magyarok. Ugyancsak a felmérések szerint az utazásoknak legalább a fele turisztikai célú, s legtöbben Németországba, Ausztriába, Csehországba, Romániába és Horvátországba indulnak útnak, főként saját autóval. Mivel a hazai gépjárműpark életkora átlagosan 12 év, a nemzetközi autópályákon lerobbant, vagy külföldön meghibásodott magyar járművek száma más országokéhoz képest kiemelkedően magas. Ennek alapján nagyobb az esélye is annak, hogy az utakon lerobbant autók között feltűnően sok a magyar rendszámú. Márpedig egy súlyosabb műszaki hiba tönkre teheti a családi nyaralást, a helyben javíthatatlan járművek hazaszállítása ugyanis akár több százezer forintra is rúghat. Ezt az összeget az öreg autókkal közlekedő magyarok többsége alig, vagy egyáltalán nem tudja kifizetni. Ott hagyni sem olcsóbb, a külföldön bedöglött autónak őrzött parkolót, vagy egyéb biztonságos garázst bérelni szintén felérhet egy kisebb vagyonnal.

Gondatlan magyar turisták

Annak ellenére, hogy ha lassan is, de évről, évre nő a tudatos és gondos utasok száma, a hazai turistáknak még mindig csak legfeljebb a fele köt olyan biztosítást, amely a legnagyobb bajból is kihúzná őket külföldön – állítja Németh Péter a CLB Független Biztosítási Alkusz Kft. értékesítési és kommunikációs igazgatója. Ez a gyakorlat egyébként is messze elmarad a környező országokétól, ami pedig a járművekkel kapcsolatos gondoskodást illeti, meg sem közelíti a külföldi átlagot. Míg például egy német, osztrák, francia, vagy akár cseh turistának teljesen természetes a teljes körű gondoskodás, ha útra kel, a magyarok fele még mindig ezen spórol, s nem köt semmiféle biztosítást. Pedig számtalan megtörtént eset is bizonyítja, egy külföldi betegség, baleset, kórházi ellátás költsége több százezer forint is lehet, műtéttel spékelve pedig akár több millióra is felkúszik a végösszeg. Ezt a pénzt pedig a külföldi egészségbiztosítók behajtják, ha nincs biztosítása az ellátottnak, akkor neki magának kell megfizetnie. Ha másképp nem megy, akkor erre szakosodott hazai behajtó cégek segítségével jutnak hozzá a pénzükhöz, bármennyi legyen is az. Egy balul sikerült nyaralásra így egy család teljes vagyona rámehet.

Autószerviz csillagászati áron

Hasonló a helyzet a műszaki hibás autókkal is, azzal a különbséggel, hogy ahhoz egy külföldi szerelő, vagy segélyszolgálat hozzá sem nyúl, ha a tulajdonos, vagy annak a nevében valaki nem fizet. Ez a „valaki” ideális esetben a biztosító lehet, de a piaci ajánlatok közül gondosan meg kell választani a minden részletre kiterjedő konstrukciót, mert az élet a fantáziánál is többféle bonyodalmat produkál – mondta Kalmár László a Generali Csoporthoz tartozó Europ Assistance ügyvezető igazgatója. Az autós assistance biztosítások tartalmazhatják a helyszíni javítás mellett a szervizbe vontatás, az alkatrész-csere, vagy akár a tulajdonosnak a kényszervárakozásra szóló szállásának költségét. Az assistance cég megszervezi a segítségnyújtást, illetve kiemelendő, hogy az autós a nap 24 órájában kérhet segítséget és saját anyanyelvén folyamatos kapcsolatot kaphat a segítségnyújtóval – hangsúlyozta az igazgató, aki egy új jelenségre, a veterán autók népszerűségének a növekedésére is felhívta a figyelmet. A mindennapos közlekedésben használt négykerekűeken kívül több mint 70 ezerre tehető hazánkban a muzeális autók száma. Muzeális minősítést csak az a jármű kaphat, amely legalább 30 éves. A Generalinál több mint ezer veterán járművet biztosítanak, ezek általában értékes, szinte pótolhatatlan gyűjtői példányok. A biztosítónál tavaly harminc esetben jelentettek veterán autót ért káresetet. A Generali Csoportba tartozó Europ Assistance szolgáltatása mostantól ezekre az értékes, sok esetben egyedi, gyűjtői darabokra is kiterjed – sorolja a szolgáltatás előnyeit az igazgató. A szolgálat munkatársai meghibásodás, baleset vagy önhiba esetén is azonnal, a helyszínen segítenek a javításban, amennyiben pedig ez nem megoldható, akár autómentővel a legközelebbi szakszervizbe szállíttatják és megjavíttatják a gépkocsit, ha kell, akkor üzemanyagot visznek a helyszínre, tartják a kapcsolatot a szervizzel, külföldön pedig segítenek a tolmácsolásban.

Egy utazáson a gépkocsilopásokkal is számolni kell, különösen annak, aki veterán járművel vág neki a világnak. Egy vagyont érő darabot senki nem hagy szívesen az utcán parkolni, különösen ismeretlen környezetben. A társaság az assistance szolgálat új elemeként bevezette őrzött parkolók felkutatását is, így a tulajdonosok külföldön is biztonságos helyen hagyhatják járműveiket.

A minden részletre kiterjedő AutoSOS Prémium 10+ csomagok már kevesebb, mint havi 1300 forintos díjért elérhetők. A segélyvonal a nap 24 órájában hívható, belföldről a 14 567-es, külföldről pedig a +36 1 458 44 80-as telefonszámon. További információ: www.autosos.hu Pontosan 87 éve, 1927. május 26-án Henry Ford Highland Park-beli gyárában gördült le a tizenötmilliomodik, ma már muzeális darabnak.

A legveszélyesebb országok

A Civitas Institue 2012-es évre vonatkozó, bűnügyeket vizsgáló kutatása szerint Magyarországon például 80 rendőrséghez bejelentett eset jut 100 000 lakosra, azaz 10 milliós népességre vetítve körülbelül 8000 ilyen bűncselekmény történt. A magyarok által kedvelt célországok közül 100 000 főre Olaszországban például 384, Franciaországban 333, Görögországban pedig 236 bejelentett lopást regisztráltak.

Forrás: hirportal.clb.hu

Biztosítás fajta:

- Gépjármű biztosítás

Jelentős árzuhanás kezdődött a motoros biztosítások piacán

Megindult a biztosítók versenye a szelíd motorosokért

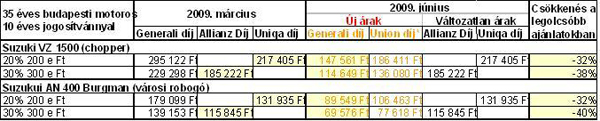

Megvalósulni látszik a CLB Független Biztosítási Alkusznak a motoros biztosításokra vonatkozó előrejelzése: a biztosítók körében meginduló verseny hatására ma már a tavaszi díjakhoz képest 30-40 százalékkal olcsóbban köthet cascót az, akinek nem sport- vagy off-road motorkerékpárja van. Az árcsökkenés az autós cascók visszaesése okozta - az idei év első öt hónapjában fele annyi új autó kelt el, mint egy évvel korábban. Ennek hatására ugyanis egyre több biztosító lát fantáziát a százezernél is több, korábban egységesen extrém veszélyességi kategóriába sorolt motorkerékpár biztosításában.

Az árcsökkentés folyamatát a Generali, illetve az erre a szegmensre újonnan belépő Union biztosítók kezdték el, a korábbi árak harmadáért-feléért kínálva egyes kategóriák biztosítását. A csökkentés jelentős mértéke várhatóan a többi versenytársat is hasonló lépésekre készteti majd. Az árcsökkenés alapja a különböző kockázati szinteket képviselő típusok szerinti szegmentálás: különösen a chopper, a nagytestű robogó a túra- és a veterán motorok tulajdonosai számíthatnak kellemes meglepetésre, ha néhány hónap után most ismét casco-ajánlatot keresnek járművükre.

Díjszámítás két kevésbé kockázatos kategóriában:

Németh Péter, a CLB Független Biztosítási Alkusz értékesítési igazgatója szerint egyre több biztosító szakít a téves megközelítéssel, amely a motorosokat általánosan a felelőtlenül száguldozó egyénekkel azonosítja. A motorosok jelentős része ugyanis olyan 30 év feletti személy, akinek egy vagy két autó is van a családjában, lakással, vállalkozással is rendelkezik, a sportos életmódjából következően pedig rendszeresen utazgat. Mindez azt jelentheti, hogy azoknak a biztosítóknak, akik elsők között tudnak nyitni, ez az ügyfélkör további vonzó, és már jól ismert üzleti lehetőségeket is kínálhat.

Németh Péter hozzátette: 'Az együttgondolkodásban szinte minden komolyabb biztosító a partnerünk, és biztosak vagyunk benne, hogy előbb-utóbb mindegyiküknek lesz előnyös ajánlata valamelyik motoros szegmens számára. A folyamat egyértelmű nyertesei pedig a motorosok, akik egyrészt a korábbinál jóval nagyobb számban tudnak majd cascót kötni járműveikre, másrészt a biztosítók látókörébe kerülve egyéb biztosításaik terén is folyamatosan kedvezőbb ajánlatokra, újabb megtakarítási lehetőségekre számíthatnak a jövőben.'

A szelíd motorosok és a biztosítók egymásra találnak

Áttörés várható a többszázezres motoros biztosítási piacon

Extrém összegű díj mellett elérhető casco, ENSZ békefenntartókkal azonos veszélyességi kategóriába sorolt baleset- és életbiztosítási lehetőségek: ilyen feltételek mellett nem csoda, hogy a motorosoknak az autósokhoz képest is igen alacsony hányada kötött eddig biztosítást magára vagy járművére. Vélhetően az autóvásárlások jelentős csökkenését eredményező válságnak is szerepe van abban, hogy egyre több biztosító lát komoly potenciális ügyfelet abban a több mint százezres rétegben, amelyet jó anyagi helyzetben lévő, 30 év feletti, felelősségteljesen közlekedő motorosok alkotnak. Így akár komoly verseny is indulhat ennek az eddig leginkább csak megtűrt célközönségnek a megnyeréséért.

Igencsak meglepődhet az a motoros, aki ma biztosítást szeretne kötni járművére. Egyrészt azt tapasztalhatja, hogy az autós biztosítások piacán tapasztalt éles versennyel ellentétben a legtöbb biztosító egyáltalán nem is kínál számára ilyen terméket, ha pedig valahol talál motoros cascot, azt jelentős felárral és igencsak limitált szolgáltatási körrel tudja megkötni (az extrákra – ilyen lehet a bőrülés vagy különleges kipufogó – például nem vonatkoznak). Olyan élet- és balesetbiztosítást pedig csak elvétve talál, amelyik erre a tevékenységére is kiterjed.

Mindez annak a korábbi biztosítói megközelítésnek az eredménye, amely - a motorosokat egy, differenciálatlan kategóriában szemlélve - bennük általánosan az extrém kockázatot jelentő, felelőtlenül száguldozó egyéneket látta. Ez a megközelítés világosan látszik azon a példán, amely egy terepjáró autó és egy túramotor biztosítási feltételeit hasonlítja össze a CLB által üzemeltetett biztositastipp.hu adatai alapján.

A szemléletesség kedvéért az összehasonlított járművek közül

- az egyik egy 1600 köbcentiméteres motorral felszerelt Suzuki terepjáró (Grand Vitara),

- a másik pedig egy Suzuki V-Storm márkájú, 1000 köbcentiméteres túramotor legyen,

mindkét jármű újonnan vásárolt, mindkettő tulajdonosa ugyanaz a 36 éves, Budapest III. kerületében élő személy.

| Teljeskörű CASCO (20%, de minimum 200 000 Ft önrésszel) | |||

| Túramotor | Terepjáró | ||

| Biztosító | Éves díj (Ft) | Biztosító | Éves díj (Ft) |

| Allianz* | 187 770 | Allianz | 80 276 |

| Generali | 250 034 | Generali | 79 130 |

| Uniqa | 174 222 | Uniqa | 124 230** |

* ez a biztosító csak 30% önrésszel kínál motor casco-t

**itt csak 130 000 Ft a minimális önrész, nem 200.000 Ft

Az alacsonyabb átlagos futásteljesítmény jelentős kockázati előnyt biztosít a leginkább a tavasz és ősz közötti időszakban használt túramotor számára. Ennek ellenére a motorok biztosítási díja a jellemzően két-háromszoros szintről indul még az autós terepjáró kategóriához képest is.

Mi változhat az idén?

A motorosok felé nyitó biztosítók először is a valóságot jobban leképező biztosítási kategóriákat fognak kialakítani. Értelemszerűen elsősorban a jó anyagi helyzetben lévő, felelősségteljesen közlekedő motorosok rétegét fogják megcélozni, amelynek tagjai elsősorban az életkoruk, illetve a birtokolt jármű típusa alapján jól beazonosíthatók.

'Ezt a prémium csoportot – amelynek kiterjedése akár a százezres létszámot is elérheti – az átlagosnál nagyobb felelősségtudat jellemzi, vagyis további biztosítások (élet-, lakás-. utasbiztosítás) kötésére is nyitottak.' – mondta el Németh Péter, a CLB Független Biztosítási Alkusz értékesítési igazgatója. 'Emellett arról sem szabad elfeledkezni, hogy ennek a márkahűséggel rendelkező rétegnek szinte mindegyik tagja rendelkezik biztosítandó autóval is, amelyet ősztől tavaszig a motor helyett is használnak.'

Fentieknek megfelelően a márka helyett a motor típusa lesz a mérvadó: a laikus számára is könnyen elképzelhető, hogy mennyire más veszélyekkel jár egy sportmotor, mint egy túra, egy városi vagy egy veterán kategóriájú jármű.

A megfelelő szegmentálás eredményeképpen a motoros biztosítások átlagdíja az idén jelentős csökkenésnek indulhat. A balesetbiztosítási lehetőségek várhatóan jelentősen kiszélesednek, és megjelenhetnek komplex motoros biztosítási csomagok is: ezek nem csupán a kötelező+casco+balesetbiztosítási háromszögben mozoghatnak, de a biztosítók kedvező ajánlatokat építhetnek be autós- vagy akár lakásbiztosításra is.

'A motoros piac aktivitása nagyon szezonfüggő.' – magyarázta Németh Péter. 'Ezért a várható változások már a következő egy-két hónapban világosan láthatóak lesznek. Hamarosan kiderül, mely biztosítótársaságok lesznek az elsők, amelyek ezen a ma még jórészt feltáratlan piacon igyekeznek hosszabb távra is minél nagyobb szeletet megszerezni maguknak.'

Több milliárdos marketing a kötelezőt váltó 800 ezer autósért

A CLB előrejelzése a jövő héten kezdődő kötelező kampányról

Törekvő régi nyertesek

Kötelező: mennyit ér a bizalom?

Elfogadási arány | Biztosító* |

20-50% | TIR, Genertel, KÖBE, Wabard |

50-80% | Groupama, Magyar Posta |

80-90% | MKB, K&H, Aegon, Union |

90% felett | Allianz Hungária, Generali-Providencia, OTP-Garancia, Uniqa |

A kötelező biztosítás alapvető problémáját az aktív kárrendezés orvosolhatná

Drágulhat a flotta biztosítás

A kötelező gépjármű-felelősségbiztosítási törvény idei módosítása hátrányosan is érintheti a vállalkozásokat. Az új céges flották nagyságát legalább öt gépjárműben határozták meg, megszűnik a szervezett flotta lehetősége is, így jövőre csak azokra az új gépjárműparkokra köthető flottabiztosítás, melyeknek egyetlen személy az üzembentartója.

Jövőre új flottabiztosítás kötésekor többet fizethetnek a kötelező biztosításért (kgfb) a vállalkozások, mivel üzembentartóként külön-külön szerződhetnek a társaságokkal. Nem ez lesz az egyetlen változás a biztosítási rendszerben, viszont az újítások hatására hatékonyabb szerződés-feldolgozást és ügyfél-panaszkezelést várhatnak az autósok.

Egyelőre nem érezhető a változás!

"Többen tévedésben vannak a kötelező gépjármű felelősségbiztosítás változásával kapcsolatban, mivel úgy gondolják, hogy jövőre a korábban megszokott év végi váltás elmarad és egész évben lehetőségük lesz másik biztosítót választani az ügyfeleknek. Az új szabályozás nem erről szól. Kizárólag azok az egyéni ügyfelek válthatnak biztosítót a szerződéskötés évfordulójakor, akik 2010. január 1-jén vagy azután vásárolnak autót. Azokra a gépjárművekre, melyeknél 2009. december 31-ig nem történt tulajdonos vagy üzembentartó váltás, továbbra is a "régi határidők" vonatkoznak, vagyis a korábban már megszokott időszakban, november 1. és december 1. között mondhatják fel a régi szerződésüket." - hangsúlyozza Rácz István, a Biztosítás.hu ügyvezetője. Rácz István szerint az autósok nem érzik meg azonnal a változást. A piac komolyabb átrendeződéséhez további két-három kötelező váltási időszak szükséges. A hazaihoz hasonló rendszert Csehországban öt éve vezettek be, ám ennyi idő alatt a szerződők legfeljebb kétharmada élvezhette az új szabályozás előnyeit. Rácz István úgy véli, hogy a változás a biztosítási díjakra várhatóan nem lesz hatással, sőt akár megállíthatja az évek óta tartó díjcsökkenést.

A flottabiztosításoknál azonban bezáródnak a kiskapuk. Az új szabályozás alapján 2010-től megszűnik a szervezett flotta, vagyis csak azokra az új gépjárműparkokra köthető egységes biztosítás, melyeknek egyetlen személy a tulajdonosa vagy az üzembentartója. Korábban gyakran előfordult, hogy egy-két autóval rendelkező kisvállalkozó összeállt és flottabiztosítás címén egyedi kedvezményeket alkudott ki. Fontos változás még, hogy a jelenlegi bonus-malus rendszer helyett központi kártörténeti nyilvántartás készül, mely a tervek szerint hitelesebb információforrást nyújt a díjmegállapítás során a biztosítók számára. Az új rendszer például alkalmas lesz a biztosítással nem rendelkező üzembentartók által okozott károk nyilvántartására is.

Tartanak a gazdasági visszaeséstől...

Az új jogszabályban meghatározták, hogy jövőre az évforduló előtt ötven nappal köteles a biztosítótársaság értesíteni a szerződőt. Korábban ez nem volt előírás, a társaságok gyakran késve tájékoztatták a díj mértékének változásáról az ügyfeleket. A flottaszerződéseket azonban nem érinti az évfordulóváltás körüli módosítás, ugyanis azoknak külön évfordulója van és ettől függetlenül folyamatosan be- és kijelenthetők a céges autók.

"Jelenleg a gazdasági változások sokkal nagyobb hatással vannak a piac alakulására, mint maga a törvény, emiatt a nagyobb gépjárműparkok esetében darabszám csökkenést várunk." - foglalja össze Bravik Attila, a CLB Független Biztosítási Alkusz Kft. ügyvezető helyettese. Bravik szerint korábban sem volt egységes a flották minimum darabszámának meghatározása, jelenleg - biztosítótól függően - három-tizenegy autó alkot egy flottát. A CLB flottaállományában azonban nem várnak díjemelkedést, mikro- és kisvállalkozások esetében még az is előfordulhat, hogy adott esetben a flottadíj kedvezőtlenebb, mint az autónként kiszámolt egyéni díjak összessége. Természetesen ez függ a területi elhelyezkedéstől, a cég tevékenységtől és a gépjárműpark összetételétől is.

Együtt olcsóbb!

Egyre gyakoribb, hogy a kkv-k magánszemélyeknek értékesítik a vállalati autókat a cégautóadó elkerülése miatt, ám a lecsökkent vállalati flotta magasabb biztosítási díjat hozhat. Bravik véleménye szerint azonban a flották darabszámának csökkenése nem a mikro- és kisvállalkozói szegmensre jellemző, mivel a céges autó esetükben nélkülözhetetlen a munkavégzéshez. Tapasztalataik alapján a nagyobb flottáknál várható darabszám csökkenés, viszont csekély mértékű fogyásnál nem valószínű, hogy díjemelésre számíthatnak a vállalkozások. Bravik szerint azért sem, mert az új gépjárműeladások jelentős mértékű visszaesése a régi ügyfelek védelmére ösztönzi a biztosítókat, akik díjemelés helyett a meglévő partnereknek inkább további termékeket értékesítenek. Már most tapasztalható, hogy a vagyon-, felelősség-, kgfb és casco biztosítások együttkötése esetén egyre nagyobb kedvezményeket adnak a szerződőknek.

A kgfb változások egy része közvetve érinti a vállalkozásokat is. Például a régi MABISZ díj helyett a fedezetlenségi díjat akkor kell megfizetnie az üzembentartónak, ha biztosítási kötelezettsége ellenére nem rendelkezik gépjármű-felelősségbiztosítással. A MABISZ a biztosítói díjhirdetéssel egy időben hozza nyilvánosságra ezt a díjat, amely várhatóan egységes és drága lesz, hogy elrettentse az autósokat a biztosítás nélküli közlekedéstől. Baleset esetén 2010-től öt munkanapon belül köteles a károkozó bejelenteni a káreseményt. A szigorítás hatására például ittas vezetés esetén a korábbi egymillió forint helyett jövőre másfélmillió forintot is követelhet a biztosító a vétkes ügyféltől.

Forrás: vállalkozóinegyed.hu

A flották átlagosan 28 százalékkal olcsóbban kötnek kötelezőt

- Valamilyen belső kockázatkezelést végeznek – ilyen lehet, ha díjazza a kármentes vezetőket vagy szankcionálja azokat, akik rendszeresen kárt okoznak

- GPS technológiát alkalmaznak – Ekkor a cég pontosan tudhatja, alkalmazottja milyen célra használja az autót

- Autóik átlagos futásteljesítménye egy bizonyos szint alatt marad – más megítélés alá esik egy vállalati menedzsment, illetve és egy területi képviselői kör által használt flotta

- Korlátozzák autóik igénybevételi körét – például csak hazai utakon közlekednek

- Kedvező kárelőzményről tudnak beszámolni

- Alkuszt vesznek igénybe – A nagy egyedi mozgásteret a tapasztalatok szerint a jelentős piaci tapasztalatokkal rendelkező alkuszok jóval hatékonyabban képesek kihasználni.

Kötelező biztosítás: a fiatal vezetők járhatnak a legrosszabbul

A CLB honlapján már akár a hétvégén lehet kalkulálni

Az internetes biztosításkötés az élre tör

Idén a kötelezők több mint 40 százalékát már online kötik meg

Kampány éve | Váltók száma (becslés) | Online váltók száma (becslés) | Online aránya a váltók körében (%) |

2003 (kgfb 2004) | 200 ezer | 20 ezer | 10% |

2004 (kgfb 2005) | 200 ezer | 32 ezer | 16% |

2005 (kgfb 2006) | 360 ezer | 90 ezer | 25% |

2006 (kgfb 2007) | 480 ezer | 130 ezer | 27% |

2007 (kgfb 2008) | 700 ezer | 250 ezer | 36% |

Van, aki 160 ezer, van, aki 800 forintért vált kötelezőt